印花税零申报操作指南

来源:未知来源 时间:2022-10-21 17:09:51浏览次数:2711次

进入10月后,关于印花税的各种问题层出不穷。小编在这里特别提醒大家,印花税也是需要零申报的!至于具体怎么操作,一起来看看吧!

01

印花税零申报操作指南

第一步:进入印花税申报入口

1、如果纳税人对印花税进行了税种认定,则在电子税务局【首页】-【我的待办】,点击“确认”即可进入印花税申报界面。

2、如果纳税人没有进行税种认定,那也不能忘记申报印花税哦。具体操作为:【税费申报及缴纳】→【其他税费申报】→【印花税】,点击“填写”即可进入申报界面。

第二步:进行税源采集

1、我们在进行税源采集之前,请一定要将纳税期限选择“按季申报”

2、其次,我们点击【财产和行为税税源信息报告】,进入“税源采集”界面。

3、由于我们采集的是2022年7月1日以后的税源信息,所以这里我们选择【新增税源】。(2022年7月1日以前的选择【新增税源(旧)】)

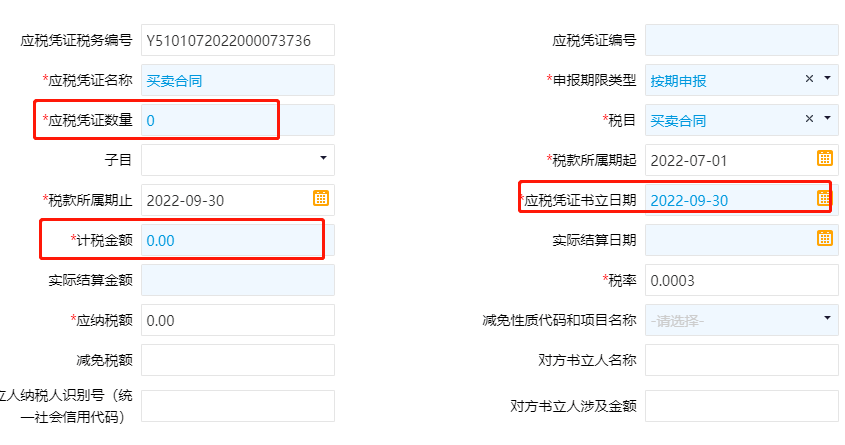

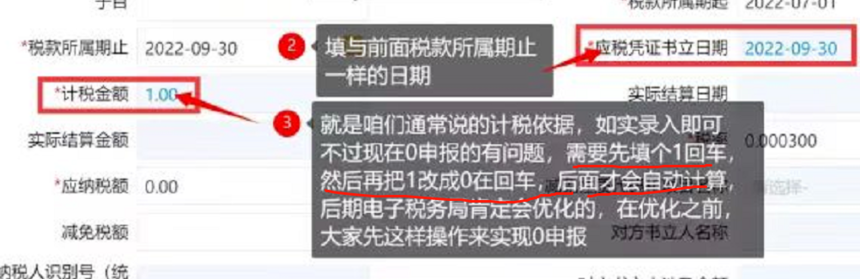

4、如果纳税人进行过税种认定,则我们在税源采集时,只需要填写“应税凭证书立日期”和“计税金额”这两项内容。

采集的时候应税凭证数量和计税金额都填0,应税凭证日期可以选择所属期最后一天。

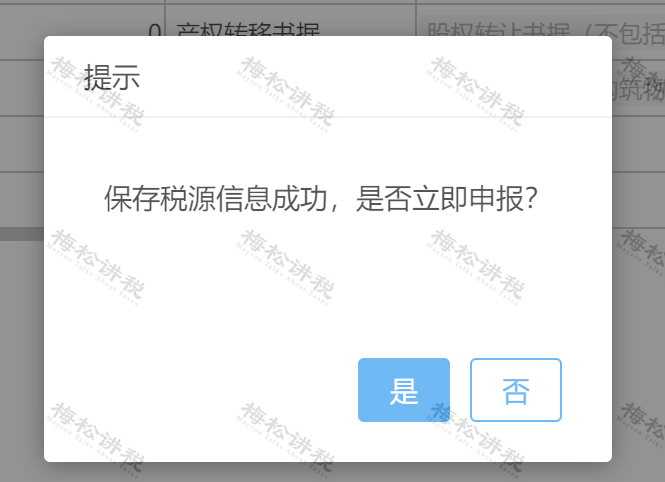

5、全部填写完毕后,点击【保存】,点击【是】,立即进行印花税申报。

第三步:进行纳税申报

进入到《财产和行为纳税申报表》界面后,查看信息有无遗漏,无误的话保存申报即可。

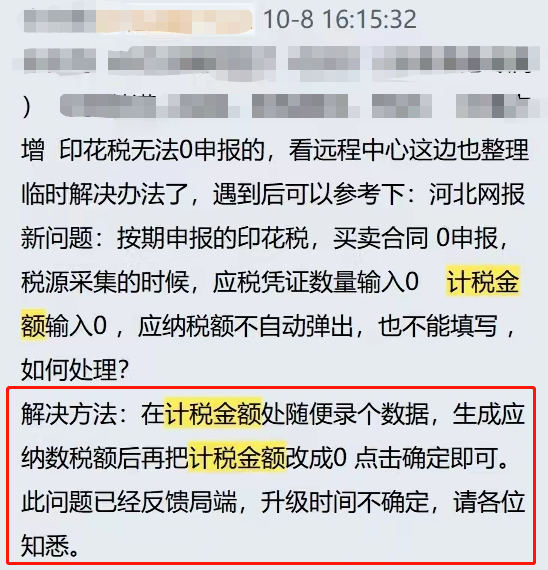

按照上述操作步骤操作一般都没有问题,但是也有粉丝向小编反映,他们所在地区电子税务局零申报操作时候计税金额不能填0,填写后无法保存申报。

这里给大家一个解决方法,如图所示:

当然这个是系统问题,各地可能问题都不同,大家具体操作时候可以参考,最终以当地的实操为准。

02

划重点!

印花税零申报注意事项

一、零申报仅针对按季、按年申报印花税的企业

按照新印花税法的相关规定:印花税按季、按年或者按次计征。

认定按季、按年申报印花税的企业,若当期未发生应税行为,也要进行印花税的零申报,但主管税务机关未认定按期申报的企业,如发生应税行为应当自纳税义务发生之日起十五日内按次申报印花税,未发生应税行为的无需申报印花税。

二、不需要重新进行税种认定

大家可以登录进电子税务局自行查看税费种认定信息,路径为【我的信息】-【纳税人信息】-【税(费)种认定信息查询】

三、按季或按年申报的企业,一定要注意纳税期限的选择

特别是在填写《印花税税源明细表》时,左上角的“纳税期限”一定要选择“按季”或“按年”!

03

权威!税务总局关于

印花税常见问题答疑汇总

一、应税凭证如果列明是含税价,那么是否换算为不含税金额征收印花税?

答:根据《中华人民共和国印花税法》第五条规定:(一)应税合同的计税依据,为合同所列的金额,不包括列明的增值税税款;(二)应税产权转移书据的计税依据,为产权转移书据所列的金额,不包括列明的增值税税款。

因此,如果应税合同、产权转移书据明确列明增值税税额,则印花税计税依据不含列明的增值税。如果只是列明含税或者税率等,则仍以合同所列金额为计税依据进行申报,而不是换算为不含增值税金额。

二、我公司签订应税合同所列的金额与实际结算金额不一致,如何确定印花税的计税依据?

答:应税合同、应税产权转移书据所列的金额与实际结算金额不一致,不变更应税凭证所列金额的,以所列金额为计税依据;变更应税凭证所列金额的,以变更后的所列金额为计税依据。已缴纳印花税的应税凭证,变更后所列金额增加的,纳税人应当就增加部分的金额补缴印花税;变更后所列金额减少的,纳税人可以就减少部分的金额向税务机关申请退还或者抵缴印花税。

三、我企业在签订合同时未列明货款金额,并和对方企业约定实际结算时再确定金额,请问如何进行印花税申报?

答:应税合同、产权转移书据未列明金额,在后续实际结算时确定金额的,纳税人应当于书立应税合同、产权转移书据的首个纳税申报期申报应税合同、产权转移书据书立情况,在实际结算后下一个纳税申报期,以实际结算金额计算申报缴纳印花税。

四、建筑施工设备出租并配备操作人员的合同按什么税目缴纳印花税?

答:根据《中华人民共和国印花税法》(中华人民共和国主席令第八十九号)附件《印花税税目税率表》规定,合同包括租赁合同,税率为租金的千分之一。

因此,纳税人将建筑施工设备出租给他人使用并配备操作人员,应按照租赁合同缴纳印花税。

五、如果应税凭证涉及多个当事人,怎么征收印花税?

答:同一应税凭证由两方以上当事人书立的,按照各自涉及的金额分别计算应纳税额。如果应税凭证未列明纳税人各自涉及金额的,以纳税人平均分摊的应税凭证所列金额(不包括列明的增值税税款)确定计税依据。

六、未履行的合同能否退印花税?

答:根据《财政部税务总局关于印花税若干事项政策执行口径的公告》(财政部税务总局公告2022年第22号)第三条第七款,未履行的应税合同、产权转移书据,已缴纳的印花税不予退还及抵缴税款。

七、企业之间的订单、要货单需要缴纳印花税吗?

答:根据《财政部税务总局关于印花税若干事项政策执行口径的公告》(财政部税务总局公告2022年第22号)第二条第二款,企业之间书立的确定买卖关系、明确买卖双方权利义务的订单、要货单等单据,且未另外书立买卖合同的,应当按规定缴纳印花税。

04

收藏!

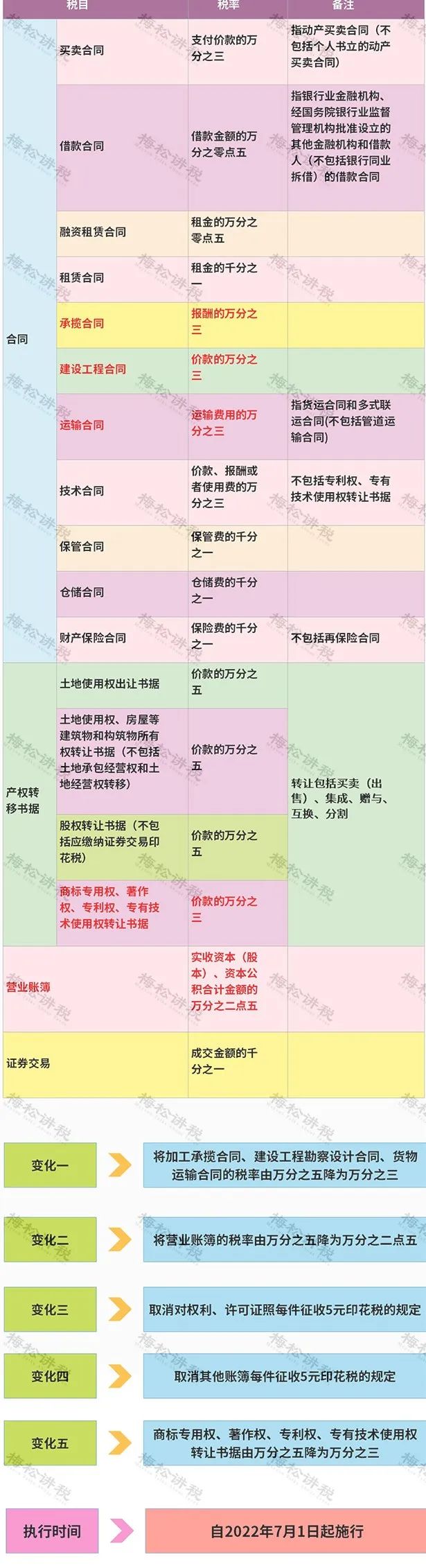

印花税最新税目及税率

图文来源:学税,二哥税税念,梅松讲税。

相关资讯

在线下单

在线下单

杭州吉盛堂平台支持在线下单,平台自动生成电子合同

上门服务

上门服务

杭州吉盛堂网点覆盖全国,极速上门服务.贴心解疑

服务掌控

服务掌控

用户可以通过杭州吉盛堂平台,公众号随时随地查阅服务进度,电子账本

多元产品

多元产品

杭州吉盛堂产品横跨工商,财税,法律,知识产权,金融等领域

价格优势

价格优势

杭州吉盛堂全部服务平台明码标价,良心企业,所以自信