个体工商户,减半征收个税政策延续到2024年底

来源:未知来源

时间:2023-03-26 22:59:05浏览次数:2355次

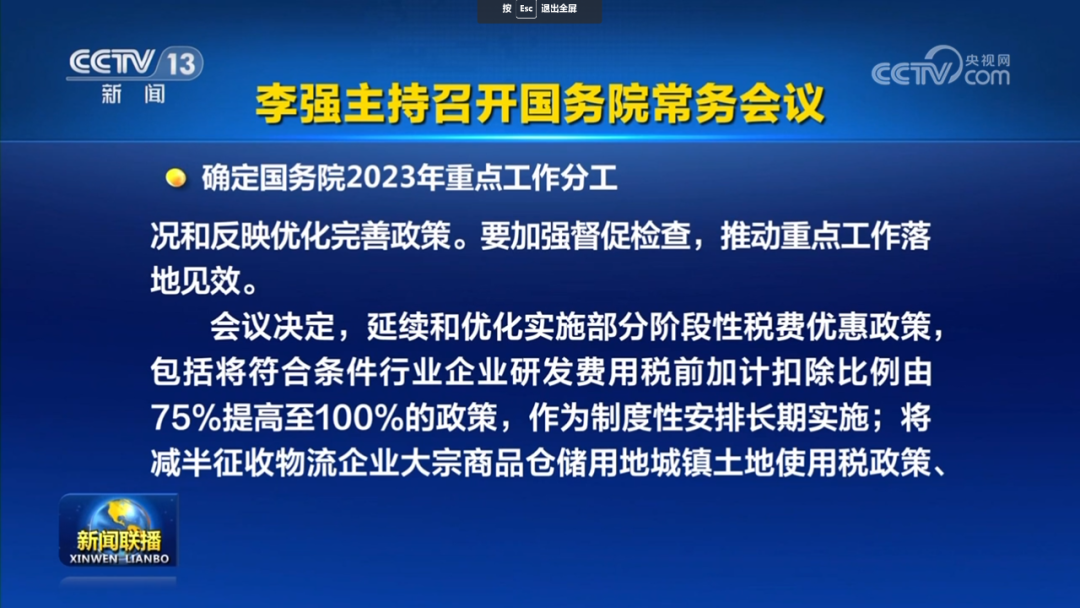

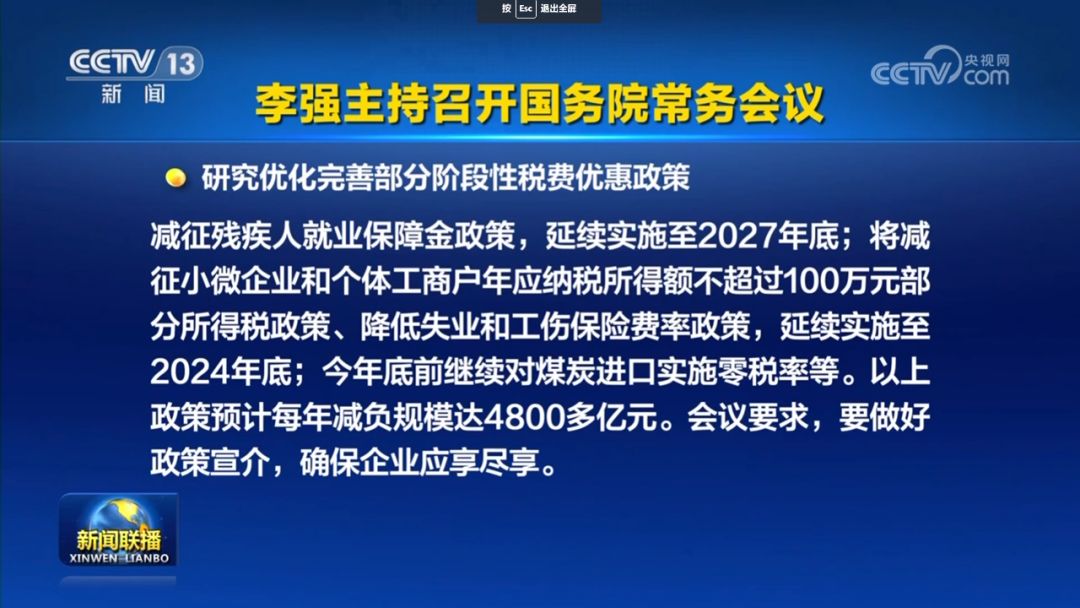

李强主持召开国务院常务会议,会议决定将减征小微企业和个体工商户年应纳税所得额不超过100万部分所得税政策延续到2024年。这个个体户年应纳税所得额不超过100万部分减征政策就是财税2021年12号文。

本政策执行到期日是2022年12月31日,现在要延续到2024年12月31日了。国家税务总局公告2021年第8号 有明确的规定,减免税额=(个体工商户经营所得应纳税所得额不超过100万元部分的应纳税额-其他政策减免税额×个体工商户经营所得应纳税所得额不超过100万元部分÷经营所得应纳税所得额)×(1-50%)举个例子,一家个体户,年应纳税所得额是50万。如果没有其他减免政策。那全年应纳税额=50*30%-4.05=10.95减免税额=(50*30%-4.05)*(1-50%)=5.475如果年应纳税所得额是150万。如果没有其他减免政策。那么全年应纳税额=150*35%-6.55=45.95减免税额=(100*35%-6.55)*(1-50%)=14.225以上申报表,是需要纳税人一般是季度填写A表预缴的。填写A表进行个人所得税的申报,这个A表一般就是嵌套进自然人税收管理系统(扣缴端),我们登陆这个扣缴端进行申报即可。登录后,点击上方【经营所得】进入申报界面。点击左侧【预缴纳税申报】进入界面。如实填报经营情况数据。点击下方对应投资者的姓名,进入预缴申报编辑页面。

点击“十三、减免税额”右侧的图标进入减免扣除明细界面,选择“减免事项”选择下拉框为“个体工商户减半征收经营所得个人所得税”,点击【确定】返回预缴纳税申报主界面,点击【确认】完成申报表的填报。

注意:在预缴申报编辑页面,如果不填报“十三、减免税额”而直接点击了确定,系统会提示不通过且阻断操作。

最后,查看减免税额是否正确,点击“提交申报”报送申报表,就完成个人所得税经营所得申报了。

前面说了那么多,可能大家都发现了,我们在计算减免的时候都会看应纳税所得额,而查账征收和核定应税所得率征收方式,我们平时都是会先算应纳税所得额的,所以不必多说。但是定期定额征收方式,没有应纳税所得额 ,那怎么计算减免税额呢?个体户个人所得税征收方式分为查账征收和核定征收,查账征收就是你有账,能核算清楚所得,那么以账务为基础如实申报缴纳个人所得税,核定征收就是你搞不清楚,税务局按照一定的方法给你核税。《中华人民共和国个人所得税法实施条例》是个人所得税核定征收的法规依据。条例第十五条第三款规定纳税人从事生产、经营活动,未提供完整、准确的纳税资料,不能正确计算应纳税所得额的,由主管税务机关核定应纳税所得额或者应纳税额。 实际工作中具体又分为定期定额(定额征收)、核定应税所得率、核定应税所得额的方式。个体工商户税收定期定额征收,是指税务机关依照法律、行政法规及本办法的规定,对个体工商户在一定经营地点、一定经营时期、一定经营范围内的应纳税经营额(包括经营数量)或所得额(以下简称定额)进行核定,并以此为计税依据,确定其应纳税额的一种征收方式。所以,这种定期定额的信息我们都可以在税务局网站查询到,比如四川省税务网,我们搜索定期定额,可以看到定额公示。这种就是直接给你核定一个经营额,一个税额,这就是定期定额。然后四川成都这边个人所得税定期定额是月度不超过3万,季度不超过9万,个税为0,所以你从定期定额公布的表格,我们可以看到,月核定3万以下的应纳税额都是0。(当然,这个标准各地不同,也是有变化的),比如重庆就是10万标准。

超过的是按照行业给的附征率,直接算的个人所得税。《关于个体工商户定期定额征收管理有关问题的通知》(国税发〔2006〕第183号)规定,个体工商户实行定期定额核定征收管理,个人所得税可以按照换算后的附征率,依据增值税的计税依据实行附征。这就是定期定额的特定,你的经营额和税额都定了,你按照交就行了。

定期定额现在都是在电子税务局申报,并未纳入自然人税收管理系统(ITS)(个人所得税部分)。应纳税所得额=收入总额×应税所得率或=成本费用支出额÷(1-应税所得率)×应税所得率也就是你的收入或者成本(一般情况都是收入)你可以核算清楚,然后税局是给你一个核定的所得率,你再根据这个算应纳税所得额,然后再按税率表算个税。比如二哥税税念个体的所得率是5%,然后2021年1季度的收入额是20万。核定应纳税所得率的预缴时候应该填写经营所得A表,在自然人税收管理系统(ITS)(个人所得税部分)申报填A表。A表适用于查账征收和核定征收的个体工商户业主,办理个人所得税预缴纳税申报时,向税务机关报送。5.第5行“应税所得率”:按核定应税所得率方式纳税的纳税人,填写税务机关确定的核定征收应税所得率。按其他方式纳税的纳税人不填本行。所以,很多朋友就发现了,定期定额的没有应纳税所得额,那怎么计算减免税额呢?政策也只有一句话,实行简易申报的定期定额个体工商户,税务机关按照减免后的税额进行税款划缴。好像也是就是你不用管,税务局申报自动会给你享受,但是如果我实际销售额超定额,我要自己申报,我怎么计算减免呢?我也不像查账征收或者核定应税所得率征收方式的,我能知道我的应纳税所得额是否超过100万?它这个案例里面其实也没有看应纳税所得额,因为是定期定额,直接用收入乘以附征率就算出个税,也不知道应纳税所得额是多少。所以说,定期定额是默认都通通减半,不在根据应纳税所得额是否在100万内,还是怎么弄?二哥反正没看到相关的口径。不过我又仔细思考了一下,大家想想定期定额的标准是什么?是不是《个体工商户建账管理暂行办法》有相关规定?所以说,定期定额的标准其实很低的,能被税务局按定期定额征收的,销售额没多少,更别说应纳税所得额超过100万了。那么我们是不是可以认为,税务局就默认定期定额不用看应纳税所得额,全部默认减半就行了呢?当然,如果你所在地方有相关规定,或者你自己有类似实操情况,欢迎留言告诉大家。

文章来源:二哥税税念

在线下单

在线下单

上门服务

上门服务

服务掌控

服务掌控

多元产品

多元产品

价格优势

价格优势